Моделирование и анализ данных

2019. Том 9. № 2. С. 39–47

ISSN: 2219-3758 / 2311-9454 (online)

Моделирование динамики финансового индекса RTSI

Аннотация

Общая информация

Ключевые слова: Выборочные моменты, индекс RTSI, AR-модель, ARCH-модель

Рубрика издания: Анализ данных

Тип материала: научная статья

Для цитаты: Кускова Е.А., Кан Ю.С. Моделирование динамики финансового индекса RTSI // Моделирование и анализ данных. 2019. Том 9. № 2. С. 39–47.

Полный текст

В статье рассматривается задача моделирование динамики российского финансового индекса RTSI, т.е. вычисление его математического ожидания с помощью трех различных моделей: выборочных моментов, AR-модели и ARCH-модели. Производится сравнительный анализ этих моделей с использованием трех различных критериев. Все расчеты производились на основе реальных данных - значений индекса RTSI за период 2008-2015 г.г.

1. ВВЕДЕНИЕ

Фондовые рынки являются важным инструментом привлечения финансовых ресурсов в экономику страны.

Значение фондового рынка для экономики любой страны трудно переоценить. Во многих странах фондовый рынок рассматривают как национальное богатство, которое нужно охранять и поддерживать в нормальном состоянии. Именно на фондовом рынке встречаются продавцы и покупатели капитала. С одной стороны, фирмы и корпорации находят здесь инвестиции для целей своего развития, что в конечном итоге обеспечивает создание новых рабочих мест и выпуск продукции для личного и производительного потребления. Таким образом, экономика страны и благосостояние граждан во многом определяется развитием эффективно функционирующего фондового рынка. С другой стороны, лица имеющие свободные денежные средства, заинтересованы в эффективном их использовании. Если создан хорошо функционирующий фондовый рынок, на котором совершаются регулярные сделки с ценными бумагами, обеспечивающие извлечение инвестором прибыли, то он будет делать ещё новые инвестиции.

Развитость фондового рынка и его умелое регулирование со стороны государства во многом предопределяют мобильность экономики, её способность адаптироваться к новым условиям. Фондовый рынок является важнейшим механизмом, обеспечивающим эффективное функционирование всей экономики, является важнейшим показателям уровня зрелости экономического развития страны.

Вложение в ценные бумаги сегодня позволяет не только сохранить имеющийся капитал, защитив его от инфляции, но и значительно его увеличить. Это направление позволяет осуществлять успешные долгосрочные и краткосрочные инвестирования. Оно выступает в качестве источника стабильной прибыли для многих отечественных и иностранных игроков. Ценные бумаги набирают оборот и дают владельцам практически неограниченные возможности для разнообразных манипуляций для достижения основной цели - получения прибыли.

Одним из важнейших макроэкономических показателей состояния российского финансового рынка является биржевой индекс RTSI. В соответствии с классической моделью ценообразования CAPM (Capital Asset Pricing Model) [1,2], он является главным фактором, влияющим на поведение цен рисковых финансовых инструментов. При использовании CAPM принято считать, что значение индекса пропорционально цене индексного портфеля. В настоящее время проблема моделирования динамики биржевых индексов является не решенной. В настоящей статье делается попытка провести сравнительный анализ некоторых популярных моделей [3,4] для прогнозирования российского индекса RTSI на основе статистических данных о его поведении в прошлом.

2. МЕТОД ВЫБОРОЧНЫХ МОМЕНТОВ

(1)

(1)

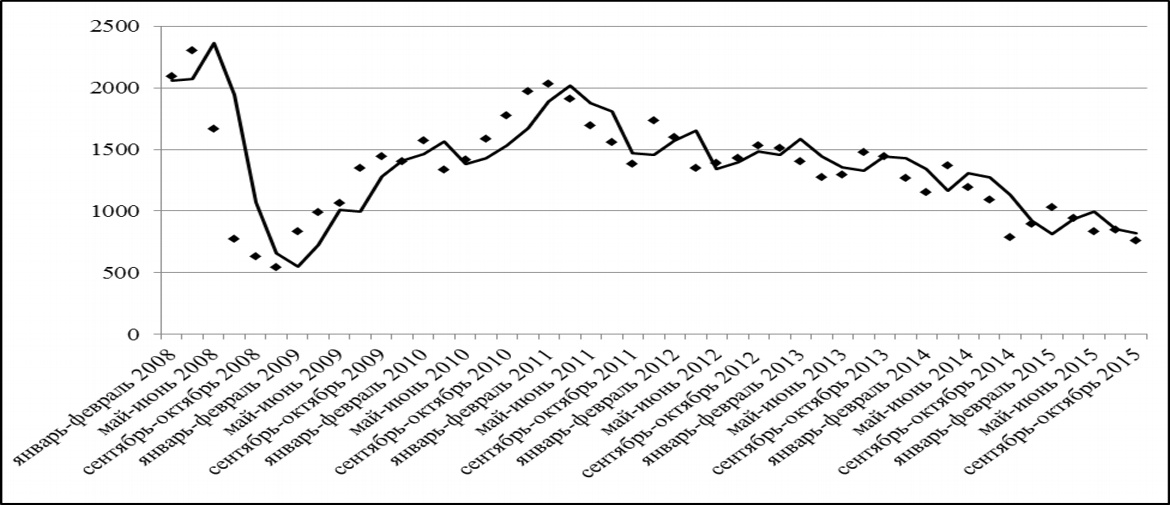

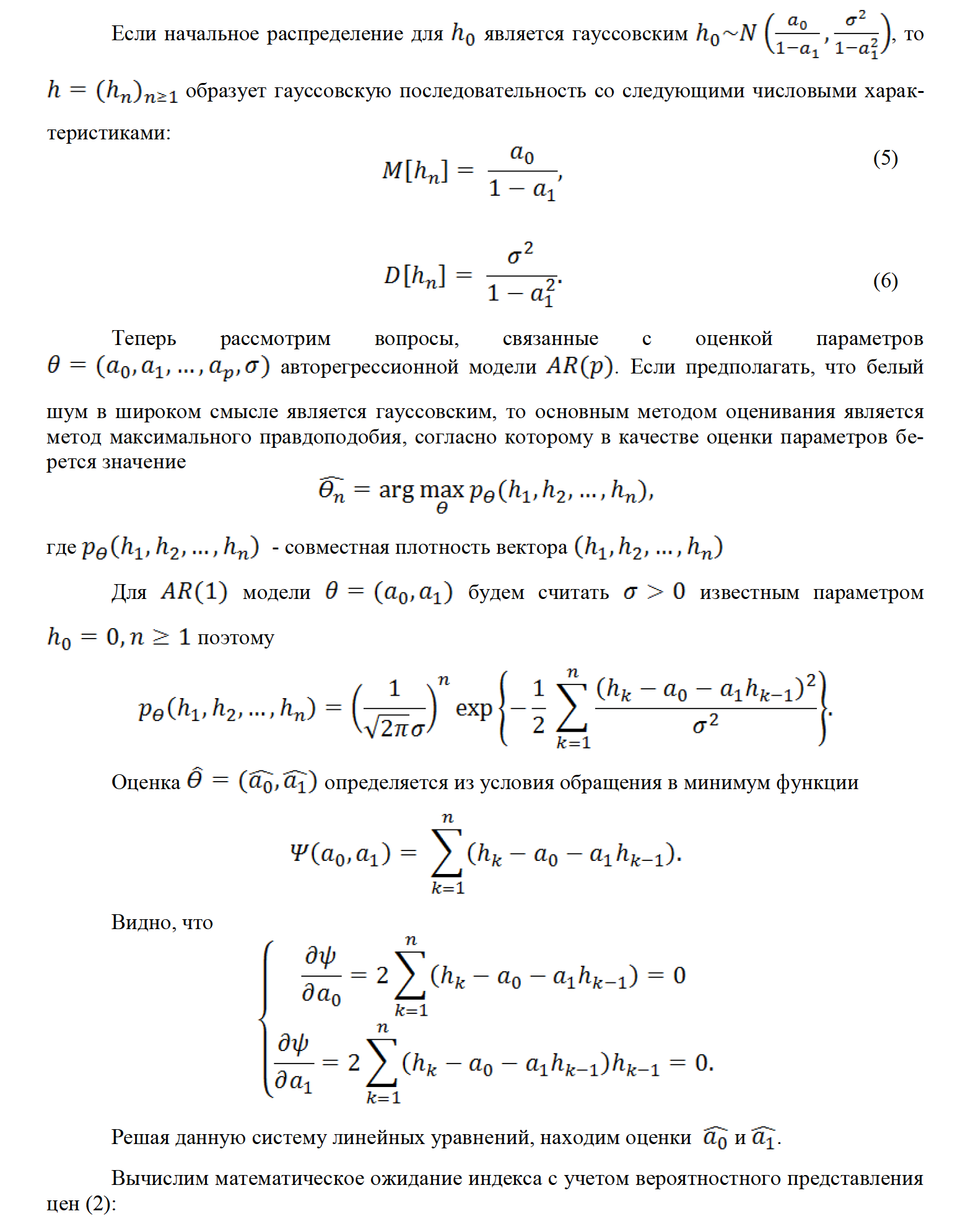

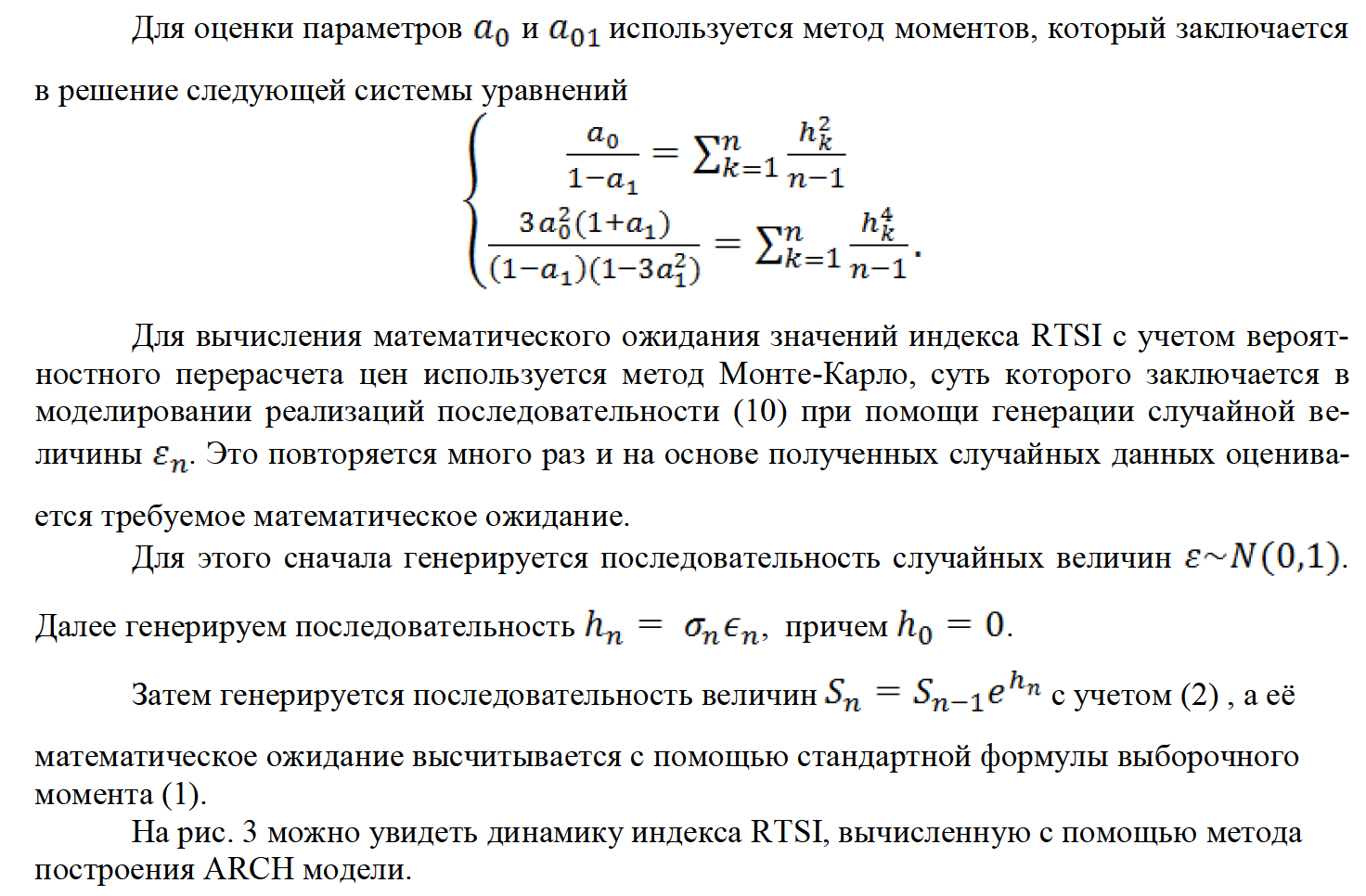

На рис. 1 можно увидеть динамику индекса RTSI, посчитанную данным способом. В каждый момент времени осреднение (1) выполнялось по статистическим данным, включающим дневные цены закрытия для индекса RTSI за предшествующие два месяца. На всех рисунках квадратиками обозначены реальные значения индекса RTSI на конец каждого двухмесячного периода.

Рис. 1. Динамика оценки индекса RTSI с использованием формулы выборочного момента

3. ВЕРОЯТНОСТНОЕ ОПИСАНИЕ И ПРЕДСТАВЛЕНИЕ ЦЕН

4. AR-МОДЕЛЬ

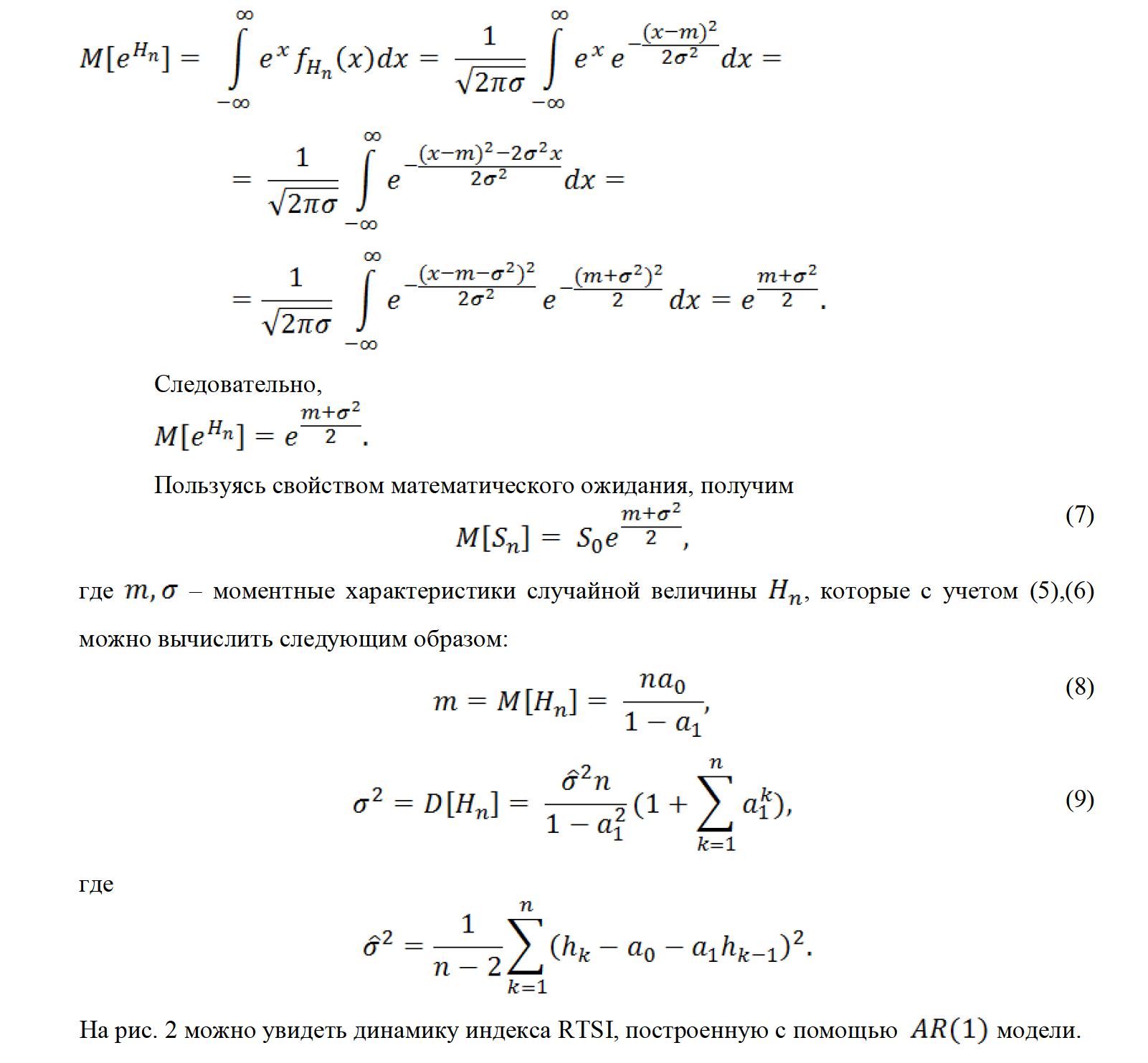

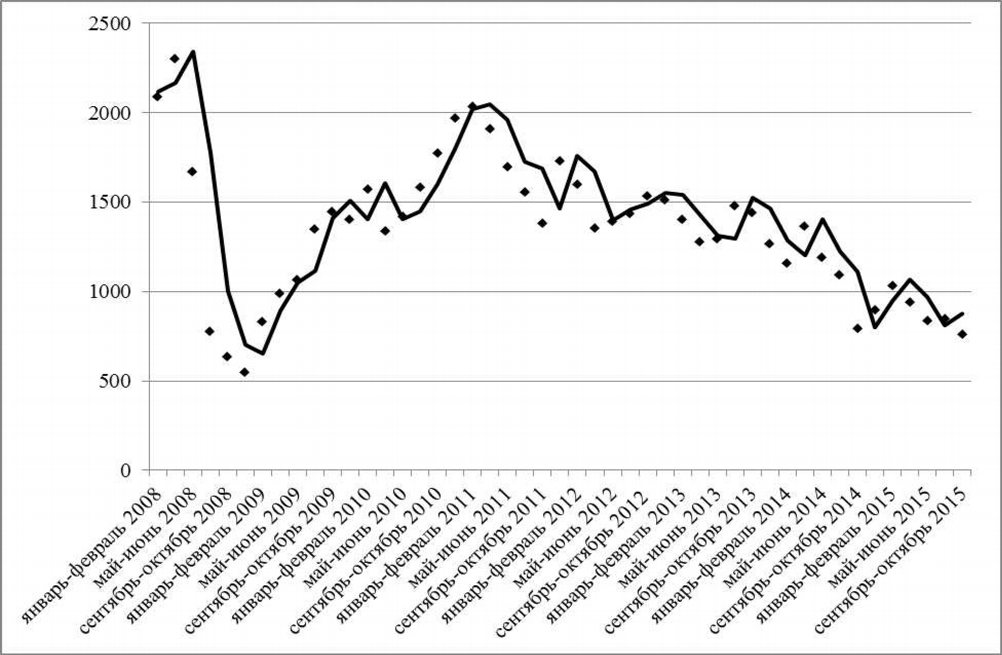

Рис. 2. Динамика оценки индекса RTSI, построенная с помощью AR-модели

5. ARCH-МОДЕЛЬ

Рис. 3. Динамика оценки индекса RTSI, построенная с помощью ARCH-модели

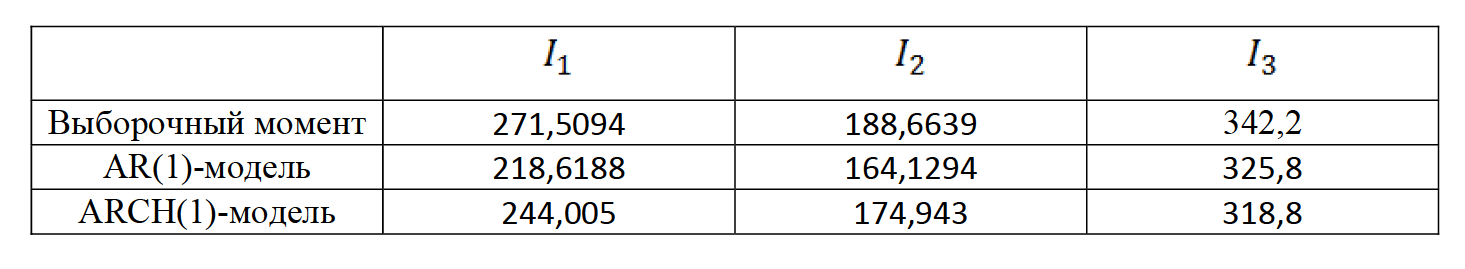

Таблица 1 Сравнение критериев моделирования динамики индекса RTSI

В табл. приведем примеры рассчитанных критерий на основе данных индекса RTSI за январь 2008 -октябрь 2015.

6. ВЫВОДЫ

Результаты расчетов свидетельствуют о том, что модели AR(1) и ARCH(1) примерно одинаковы по точности и превосходят первую модель, основанную на выборочном среднем. В то же время указанные в табл. значения критериев сравнения с учетом того, что среднее значение индекса RTSI за рассматриваемый период составляет примерно 1500 пунктов, свидетельствуют о том, что рассмотренные динамические модели AR(1) и ARCH(1) имеют погрешность выше 10% при прогнозировании всего на один день вперед. Это видимо свидетельствует о том, что удовлетворительное прогнозирование финансового индекса RTSI невозможно с использованием только статистических данных о его динамике в прошлом и требует учета дополнительной информации о других макроэкономических показателей.

Литература

-

Sharpe W.F. Capital asset prices: A theory of market equilibrium under conditions of risk // J. of Finance, 1964, 19, p. 425-442.

-

Lintner J. The valuation of risky assets and the selection of risky investments on stock portfolios and capital budgets // Review of Economics and Statistics, 1965, 47, p. 13-34.

-

Кан Ю.С. Оптимизация портфеля ценных бумаг с учетом риска. - M.: МАИ-ПРИНТ, 2008.

-

Ширяев А.Н. Основы стохастической финансовой математики. Том 1. Факты. Модели. - M.: ФАЗИС, 1998.

Информация об авторах

Метрики

Просмотров

Всего: 393

В прошлом месяце: 3

В текущем месяце: 3

Скачиваний

Всего: 160

В прошлом месяце: 2

В текущем месяце: 0